Stratégie immobilière 2023 : Faut-il arbitrer l’immobilier “direct” en faveur de l’immobilier coté ?

Paul Reuge, Gestionnaire de R-co Thematic Real Estate Rothschild & Co Asset Management.

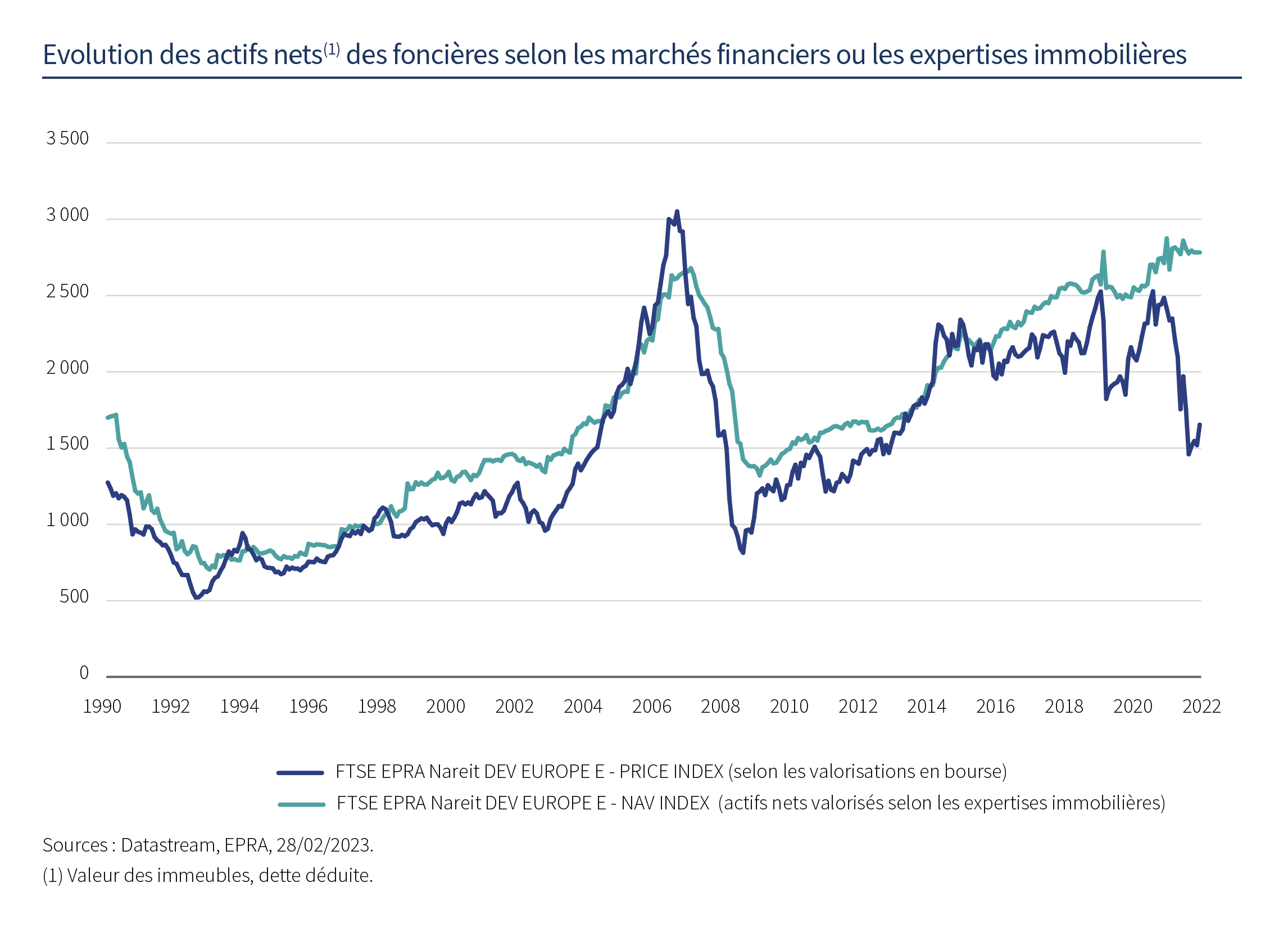

Le décalage de valorisation observé entre les marchés immobiliers et les foncières cotées peut, en effet, mener à ce constat. Après le point bas de septembre/octobre 2022, où la décote a atteint jusqu’à 45 %, l’immobilier coté est toujours bon marché, même après le rattrapage de début d’année, avec actuellement 35 % de décote(1).

Les anticipations des marchés financiers sur l’évolution des prix immobiliers sont-elles trop pessimistes ?

La liquidité au sein des marchés immobiliers européens s’est asséchée en fin d’année dernière. Les transactions ont reculé en moyenne de 18 % en 2022, avec une forte décélération au quatrième trimestre (-58 %(2)). La baisse des volumes de transaction varie de façon conséquente entre secteurs avec, par exemple, une progression annuelle de 20 % pour les commerces, seul secteur en hausse, et un effondrement de 46 % pour le résidentiel(3).

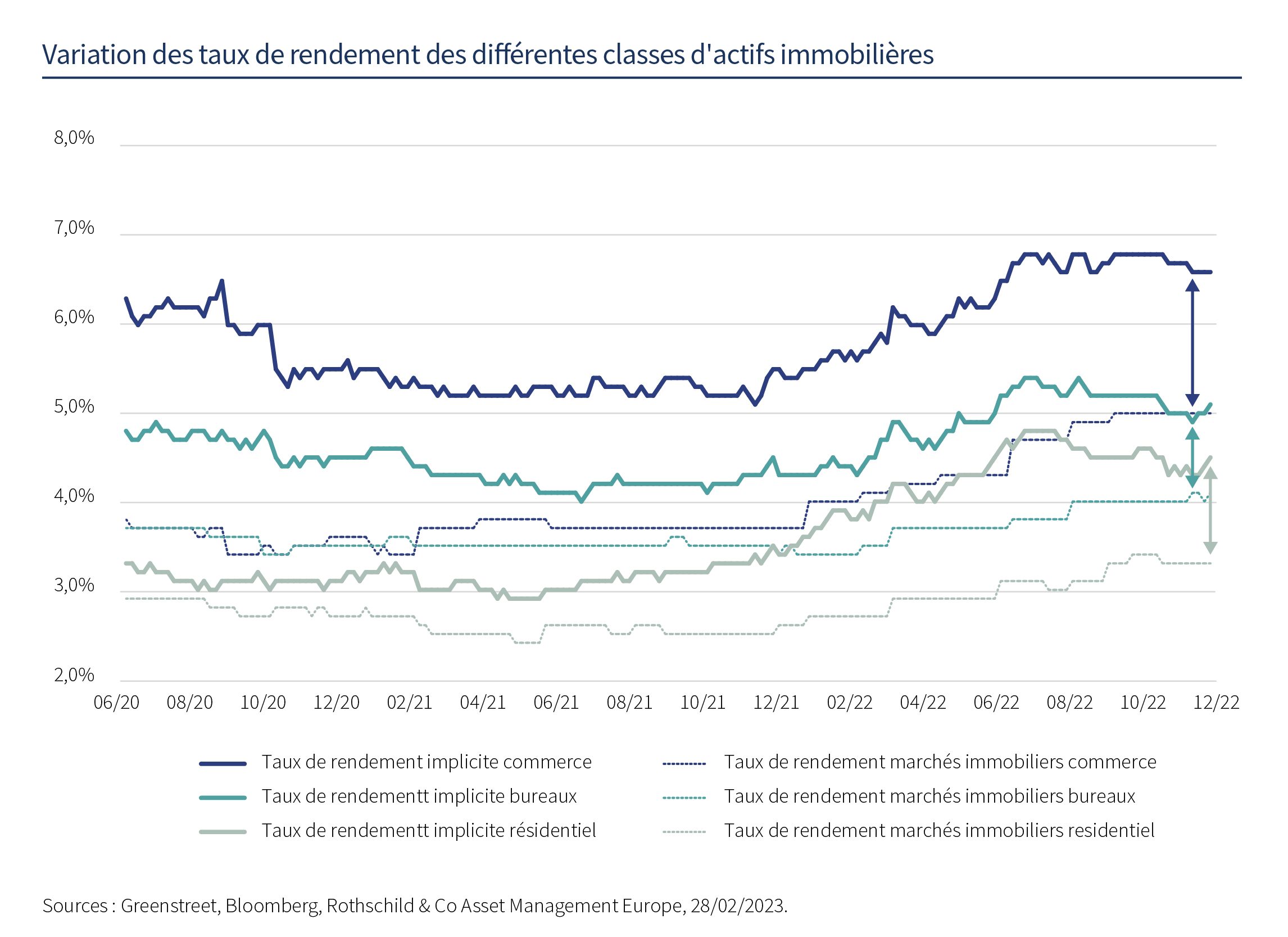

Cette disparité s’explique essentiellement par l’écart de rendement entre les classes d’actifs dans un contexte historique de remontée des taux d’intérêt. Le rendement du résidentiel allemand est passé sous la barre des 3 %(4) avant le retournement du cycle monétaire intervenu fin 2021. La prime de risque, encore significative lorsque les taux étaient négatifs, est actuellement quasi-nulle !

À l’inverse, les rendements des commerces, dont l’ajustement a commencé avant le resserrement des politiques monétaires, ont offert un “coussin” plus important pour absorber la hausse des taux. On retrouve cette hétérogénéité entre classes d’actifs dans les performances boursières de 2022 et, implicitement, dans les baisses des valorisations des marchés immobiliers actuellement anticipées.

À titre d’illustration, le résidentiel allemand a concédé une baisse moyenne 50 % l’an dernier(5), ce qui correspond à un rendement implicite des actifs de 4,5 %, reconstituant une prime de risque de 150 à 200 points de base(6) ! Pour le commerce, la performance a été de -5 %, le taux de rendement implicite de 6,6 % offrant toujours une marge considérable vis-à-vis des taux longs(6).

Globalement, la prime de risque implicite du secteur sur les niveaux de cours et de taux actuels (Bund à 2,7 %(4)) de 170 points de base (pdb) a été reconstituée et est supérieure à sa moyenne long terme (environ 150 pdb de 1990 à 2008(7)) mesurée avant la décennie d’assouplissement monétaire débutée en 2008. La baisse des taux n’ayant jamais été complétement reflétée dans les rendements immobiliers post-2008, illustrant la prudence relative des investisseurs, la prime de risque a, en conséquence, augmenté sur la période (3 % en moyenne entre 2008 et 2021)(7) et ne peut donc servir de référence. Si l’ajustement en bourse semble donc suffisant, peut on s’attendre à une correction similaire sur les marchés immobiliers ?

Vraisemblablement non, car il faut tenir compte de l’inflation dont le niveau actuel est comparable à celui des années 80, période pendant laquelle les rendements des actifs immobiliers étaient très inférieurs aux rendements d’État (prime de risque négative). Une telle situation limite le besoin d’ajustement des rendements puisque l’acheteur bénéficie, en réalité, d’une prime de risque (en tenant compte de l’indexation des loyers) bien plus importante. La capacité des loyers à capter l’inflation est donc primordiale, si celle-ci est contractuelle, elle reste dépendante sur le moyen/long terme de la situation des marchés locatifs.

Quelle est la situation sur les marchés locatifs ?

Ces derniers sont globalement bien orientés. Seuls les bureaux situés dans des zones secondaires font face à des difficultés. C’était déjà le cas avant la crise sanitaire et l’essor du télétravail, c’est encore plus vrai aujourd’hui. S’ajoute le problème de l’obsolescence des immeubles pouvant conduire, pour les cas désespérés, à envisager une transformation en logement. Pour les bureaux “primes(8)” l’engouement reste fort et les loyers progressent (à Paris QCA(9) la barre des 1 000 €/m² a été franchie(10)). Du côté des centres commerciaux, la classe d’actifs a démontré sa résilience. La croissance future des loyers va rester bridée par la baisse de marges des enseignes (inflation) et leurs besoins d’investissement pour développer l'e-commerce. En revanche, le magasin physique restant la clef de voute des stratégies omnicanales, il offre une protection des loyers pour les bons emplacements.

Le résidentiel allemand va continuer de bénéficier d’un marché locatif tendu avec un taux de vacance dans les principales métropoles de moins de 5 %(10), de l’afflux de migrants ukrainiens après l’arrivée des réfugiés syriens en 2015, qui avait “boosté la demande”, et également d’une indexation bien orientée (la réglementation va cependant lisser l’inflation dans le temps).

| Résidentiel allemand | Résidentiel allemand | Bureaux |

Taux de rendements | Trop faible, la prime de risque avec les taux

long a disparu en 2022 (-) | Déjà bien corrigé après les difficultés rencontrées

par le secteur et la crise sanitaire (+) | Trop faible pour les actifs primes (-) |

Taux de vacances | Très faible dans les grandes métropoles (+) | Faible dans les centres commerciaux

fréquentation toujours inférieures à 2019 (+) | Marché bipolaire, faible en centre ville,

forte en zone non prime (+/-) |

Offre future | Limitée (+) | Limitée pour les centres commerciaux,

poursuite de la réduction des m2 non

rentables (autres commerces) (-) | Limitée dans les zones primes,

attention aux zones périphériques plus

impactées par le télétravail (+/-) |

Demande future | Forte, poursuite de la hausse du nombre de

ménage, vague d'immigration Ukrainienne (+) | La transition des enseignes vers le modèle

gagnant omnicanal replace le magasin

physique au centre de la stratégie (-) | Forte pour les actifs primes (+/-) |

Indexation | Bonne mais étalée dans le temps

car marché réglementé (-) | Forte (+) | Forte (+) |

Notre opinion | Fondamentaux solides, ajustement

des prix à venir estimé entre 10 % et 15 %

(mais déjà valorisé en bourse) | Positif, le modèle se montre résistant

après la succession des crises

conjoncturelles et structurelles.

Croissances des loyers faibles à modérées

hors indexation mais valorisation

intéressante | Les meilleurs actifs profitent du télétravail,

croissance des loyers fortes

dans les marchés primes limitant l'effet

de la hausse des rendements sur les actifs.

Dans les zones secondaires, baisse

ou stabilité des loyers, rendement plus élevé

limitant l'effet de la hausse des taux. |

Au final, en tenant compte de l’inflation et de la situation des marchés locatifs, la réappréciation en cours des rendements sur les marchés immobiliers (sous l’effet de la baisse des prix) pourrait être bien moindre que celle anticipée par les marchés financiers. En d’autres termes, la hausse des loyers va modérer l’effet de la décompression des taux de rendement sur la valeur des actifs.

Quelles sont les forces de rappel susceptibles de permettre une revalorisation des foncières ?

Il y a en a principalement trois découlant les unes des autres :

▪ Une visibilité accrue sur la macroéconomie

▪ Le retour des transactions sur les marchés immobiliers

▪ Le désendettement des foncières trop endettées

Concernant le premier critère, les acheteurs ont besoin d’avoir de la visibilité sur le niveau d’atterrissage des taux d’intérêt et de l'inflation. L’atteinte du point pivot(11) sera, de ce point de vue, une bonne nouvelle pour le secteur. Les acheteurs devraient retrouver de la visibilité et être en mesure de valoriser les actifs, synonyme d’un retour progressif de la liquidité sur les marchés immobiliers. Les foncières trop endettées seront alors en capacité d'entamer la réduction de leur bilan. Dans cette perspective, le portage attractif du secteur avec un rendement de 5 %(12), permet à l’investisseur patient d’attendre sa revalorisation et/ou de se prémunir face à une baisse des marchés immobiliers.

(1) Source : Sociétés, Bloomberg, 01/03/2023.

(2) Source : CBRE, mars 2023.

(3) Source : Bloomberg, 01/03/2023.

(4) Source : Brokers immobiliers, mars 2023.

(5) Source : Bloomberg, 01/03/2023.

(6) Source : Rothschild & Co Asset Management Europe, 01/03/2023.

(7) Source : Bloomberg, Rothschild & Co Asset Management Europe, 01/03/2023.

(8) Bâtiments aux dernières normes bénéficiant d’un emplacement central.

(9) Quartier Central des Affaires

(10) Source : Brokers immobiliers, mars 2023

(11) Point haut atteint par les taux directeurs lors d’une phase de resserrement monétaire.

(12) Source : Bloomberg, 01/03/2023.

Contact Presse :

Olivier Duquaine